- Autors Jason Gerald gerald@how-what-advice.com.

- Public 2024-01-19 22:13.

- Pēdējoreiz modificēts 2025-01-23 12:26.

Naudas plūsma nozīmē naudas ieplūšanu un izņemšanu. Skaidras naudas ieplūde nozīmē nopelnīto naudu, un naudas aizplūšana nozīmē iztērēto naudu. Pozitīva naudas plūsma rodas, ja saņemtā nauda ir lielāka par izdevumiem. Tas nozīmē, ka mēneša beigās joprojām ir naudas pārpalikums vai pozitīvs naudas atlikums, ko var ieguldīt. Negatīva naudas plūsma rodas, ja tērējat vairāk nekā saņemat. Tā rezultātā uzņēmuma vai personas finansiālais stāvoklis ir slikts. Ikmēneša naudas plūsma var ievērojami svārstīties, it īpaši, ja uzņēmums tikai sāk darbību, bizness atrodas pārejas posmā vai mājsaimniecībai nav stabila ienākumu un izdevumu avota, kuru ir grūti iekļaut budžetā.

Solis

1. daļa no 3: Mēneša naudas plūsmas aprēķināšana uzņēmumam

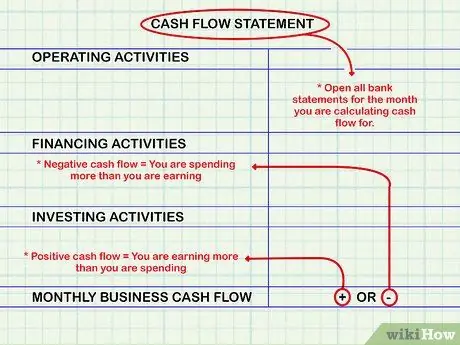

1. solis. Sagatavojiet tabulu naudas plūsmas pārskata sastādīšanai

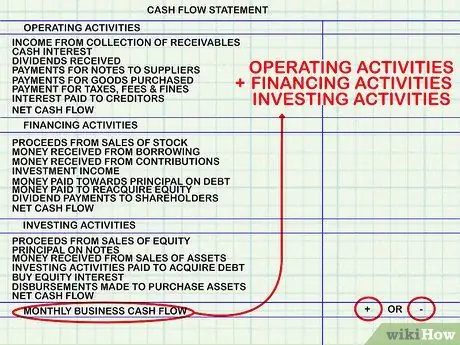

Izveidojiet tabulu, kas sastāv no vairākām kolonnām ar virsrakstiem “Pamatdarbība”, “Finanšu darbība” un “Investīciju darbība”. Sagatavojiet bankas darījuma pārskatu vienam mēnesim atbilstoši naudas plūsmas periodam, par kuru vēlaties ziņot. Naudas plūsmas pārskata sagatavošanas mērķis ir noskaidrot, vai uzņēmumam mēneša beigās ir pozitīvs vai negatīvs naudas atlikums.

- Negatīva naudas plūsma nozīmē, ka uzņēmums tērē vairāk naudas nekā saņem.

- Pozitīva naudas plūsma nozīmē, ka uzņēmums saņem vairāk naudas nekā tērē. Lai ieguldītu, uzņēmumiem ir labi jāpārvalda savas finanses, lai naudas plūsma vienmēr būtu pozitīva noteiktā apmērā un to varētu izmantot biznesa attīstībai.

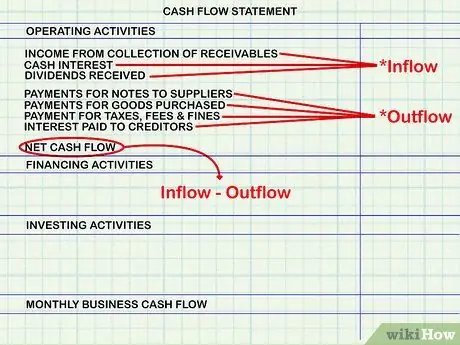

2. solis. Aprēķiniet tīro naudas plūsmu no pamatdarbības

Apkopojiet ieņēmumus vai ienākošo naudu no ikdienas darbībām, preču piegādes vai pakalpojumu pārdošanas klientiem. Ierakstiet arī ienākošo naudu, kas saņemta no klientiem, procentus par noguldījumiem un maksājumus par ieguldījumu attīstības rezultātiem.

- Pēc tam saskaitiet naudu. Nauda, kas izsniegta pamatdarbības finansēšanai, ietver skaidras naudas maksājumus par preču iegādi, parādu samaksu piegādātājiem, darbinieku algu, nodokļu, honorāru, naudas sodu un kredītu procentu maksāšanu.

- Visbeidzot, atņemiet naudu no izņemtās naudas. Ierakstiet atņemšanas rezultātu slejā “Operatīvā darbība”. Ja skaitlis ir negatīvs, ievietojiet “-” vai izmantojiet citu viegli saprotamu zīmi.

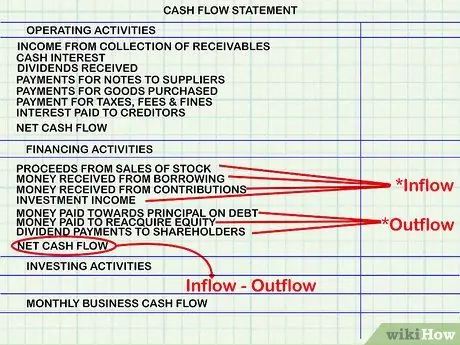

3. solis. Aprēķiniet neto naudas plūsmu no finanšu darbībām

Saskaitiet ieņēmumus, ko finansē no aizdevumiem vai pašu kapitāla, ieskaitot naudas ieplūdi no akciju, obligāciju un citu vērtspapīru pārdošanas. Pievienojiet arī naudu, kas saņemta no akcionāru kapitāla noguldījumiem, banku aizdevumiem un ieguldījumu peļņas vai ienākumiem.

- Pēc tam summējiet naudu, lai finansētu finanšu darbības, ieskaitot pamatparāda samaksu, atpirktās akcijas un dividenžu sadalīšanu akcionāriem.

- Atņemiet ienākošo naudu no izejošās naudas un ierakstiet numuru slejā “Finanšu darbība”.

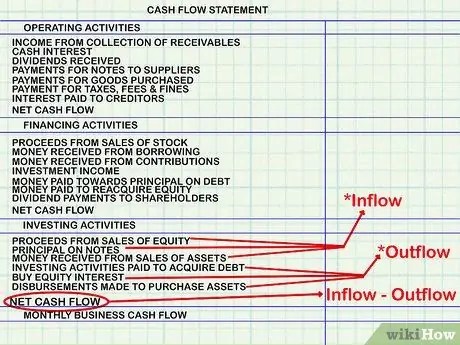

4. solis. Aprēķiniet neto naudas plūsmu no ieguldījumiem

Šis solis tiek veikts, lai aprēķinātu, cik daudz naudas nāk no ieguldījumiem, piemēram, pērkot citu uzņēmumu akcijas vai obligācijas. Apkopojiet naudu, kas iegūta no debitoru parādu ieņēmumiem, uzņēmuma akciju vai obligāciju pārdošanas, aktīvu vai īpašuma pārdošanas, piemēram: rūpnīcu un mašīnu pārdošanas.

- Summējiet naudu ieguldījumu darbību dēļ, kas ietver parāda samaksu, aizdevuma procentus un aktīvu vai īpašuma pirkuma atmaksu, piemēram: maksājumi par iekārtu un iekārtu iegādi.

- Atņemiet ienākošo naudu no izejošās naudas un ierakstiet numuru slejā “Investīciju darbība”.

5. solis. Summējiet naudas plūsmas pārskata trīs slejas

Pievienojiet skaitļus, kas norādīti slejās “Pamatdarbība”, “Finanšu darbība” un “Investīciju darbība”. Galīgais rezultāts ir uzņēmuma naudas plūsma uz vienu mēnesi. Ja skaitlis ir pozitīvs, uzņēmumam ir pozitīva naudas plūsma, kas nozīmē, ka uzņēmuma ieņēmumi ir lielāki par izdevumiem. Ja skaitlis ir negatīvs, uzņēmums mēneša laikā iztērēja vairāk naudas nekā saņēma.

2. daļa no 3: Ikmēneša naudas plūsmas aprēķināšana privātpersonām

1. solis. Sagatavojiet pārskatu par bankas konta darījumiem par konkrēto mēnesi

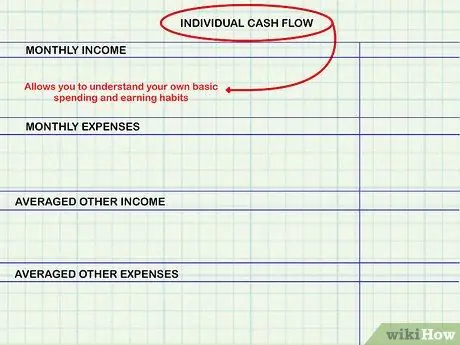

Uzņēmuma vadībai ir nepieciešami ikmēneša naudas plūsmas pārskati, lai novērtētu biznesa rezultātus un pieņemtu lēmumus. Tomēr naudas plūsmas pārskatu var izmantot, lai uzraudzītu indivīda finanšu darbību, lai noskaidrotu ienākumu apjomu un naudas tērēšanas modeļus. Potenciālajiem investoriem parasti ir nepieciešams naudas plūsmas pārskats, lai noteiktu, cik daudz naudas var ieguldīt.

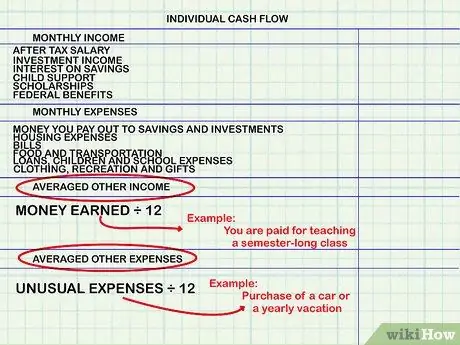

Izveidojiet 4 kolonnu tabulu ar virsrakstiem: “Regulārie ienākumi”, “Regulārie izdevumi”, “Vidējie neparastie ienākumi” un “Vidējie neparastie izdevumi”

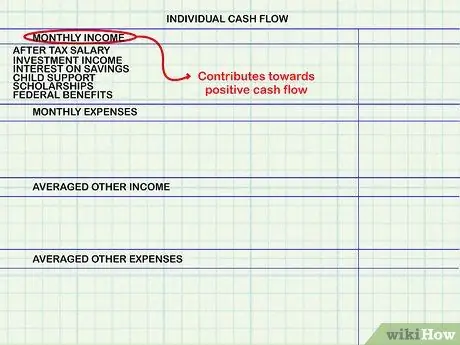

2. solis. Aprēķiniet ikmēneša ienākumu summu

Saskaitiet saņemto naudu par vienu mēnesi. Ieņēmumus var gūt no algas pēc nodokļu nomaksas, ienākumiem no ieguldījumiem, procentiem par uzkrājumiem un piemaksām, piemēram: uzturlīdzekļi bērniem, stipendijas vai citi pabalsti. Pieaugošie ieņēmumi ir viens no iemesliem, kāpēc jums ir pozitīva naudas plūsma. Citi neparastie ienākumi jāieraksta atsevišķā ailē.

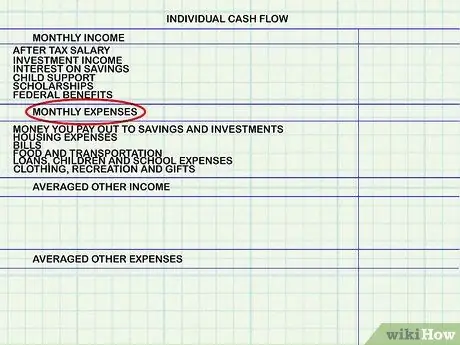

Solis 3. Aprēķiniet ikmēneša izdevumu summu

Saskaitiet katru mēnesi rezervēto naudu, lai ietaupītu un ieguldītu. Nākamais solis ir saskaitīt ar mājokli saistītos izdevumus, piemēram: īres, hipotēkas vai īpašuma nodokļus. Pēc tam saskaitiet dzīves dārdzību vienam mēnesim, piemēram: elektrība, benzīns, maksa par internetu/tālruni/kabeļtelevīziju, mobilā tālruņa kredīts, ūdens, tīrīšana un citi rēķini.

- Aprēķiniet izdevumu summu par pārtikas iegādi, ikdienas vajadzībām un ēšanu restorānos. Ja ēdat restorānos vairāk nekā 2 reizes nedēļā, ierakstiet šos izdevumus atsevišķi.

- Turpiniet saskaitīt transporta izmaksas, piemēram: degvielas iegāde, sabiedriskā transporta biļetes un taksometra izmaksas.

- Pievienojiet aizdevuma maksājumus, apdrošināšanas prēmijas un veselības aprūpi.

- Ja jums ir bērni, izdomājiet, cik jāmaksā par auklēm, mācību maksu, ārpusskolas maksu un mācību maksu.

- Ja jūs joprojām mācāties skolā, saskaitiet savus izdevumus, lai iegādātos skolas piederumus.

- Visbeidzot, saskaitiet savus izdevumus, pērkot drēbes, dāvanas un atpūšoties, piemēram: biļetes uz kino, nedēļas nogales braucieni un hobija aktivitātes.

- Salīdzinoši lielās neparastās izmaksas jāreģistrē slejā “Citi neparastie izdevumi”.

4. solis. Aprēķiniet vidējo naudas plūsmu no neparastiem darījumiem

Izlasiet savu bankas kontu, lai aprēķinātu neparastu ienākumu summu, kur nauda tiek saņemta uzreiz vairākus mēnešus vai ja to nav iespējams noskaidrot. Piemēram: ja jūsu kā skolotāja alga semestra beigās tiek izmaksāta uzreiz, jūs saņemsiet lielu naudas summu noteiktā mēnesī.

- Saskaitiet iepriekšējā gada neparastos ienākumus, daliet ar 12 un pēc tam pierakstiet sadalījuma rezultātu slejā “Vidējie neparastie ienākumi”.

- Saskaitiet ar ikdienu nesaistītus izdevumus, piemēram: automašīnas iegāde bērnam, kurš tikko beidzis izglītību, vai atvaļinājums gada beigās, lai apciemotu radiniekus. Pēc dalīšanas ar 12 ierakstiet sadalījuma rezultātu slejā “Vidējie neparastie izdevumi”.

5. solis. Aprēķiniet naudas plūsmas summu

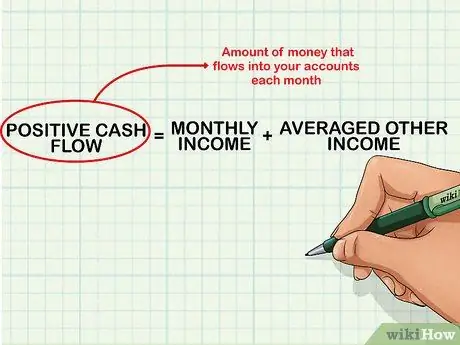

Saskaitiet savus regulāros ienākumus un vidējos neregulāros ienākumus, lai uzzinātu, cik daudz naudas jums ir, piemēram, katru mēnesi. Lai pārliecinātos, pārbaudiet, vai bankas kontā saņemtā summa ir tuvu šai summai.

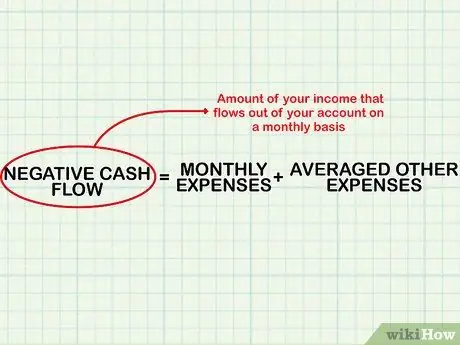

6. solis. Aprēķiniet naudas aizplūšanas apjomu

Saskaitiet visu naudu, ko izmantojat, lai apmaksātu ikdienas un neparastās vajadzības, lai noskaidrotu naudas aizplūšanas apjomu vai katru mēnesi iztērēto naudu.

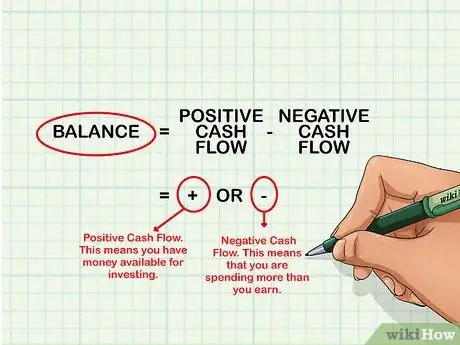

7. solis. Atņemiet naudas ieplūdi no naudas aizplūšanas

Jums ir pozitīva naudas plūsma, ja atlikums ir pozitīvs. Tas nozīmē, ka jums ir nauda, ko var daļēji vai pilnībā ieguldīt.

Ja atlikums ir negatīvs, jums ir negatīva naudas plūsma. Tas nozīmē, ka jūs tērējat vairāk nekā nopelnāt. Tātad, sāciet samazināt izdevumus, ietaupot

3. daļa no 3: Naudas plūsmas pārvaldība

Solis 1. Uzraudzīt naudas plūsmu

Ja jums pieder uzņēmums, mēģiniet pārvaldīt naudas plūsmu, reģistrējot visus kvīšu darījumus. Noguldiet skaidru naudu katru dienu, nosūtiet klientiem norēķinu kvītis atbilstoši noteiktajam termiņam un veiciet norēķinus savlaicīgi, lai klientiem nebūtu kavējumu. Piešķiriet atlaides klientiem, kuri maksā skaidrā naudā.

- Pārliecinieties, ka visi finanšu darījumi tiek veikti, pamatojoties uz apliecinošiem dokumentiem. Izmantojiet numurētus kvītis un izsniedziet secīgi numurētus čekus kā apliecinošus dokumentus grāmatvedības kārtošanai.

- Rūpīgi reģistrējiet visas naudas izmaksas, lai uzraudzītu individuālās naudas plūsmas. Saglabājiet visus kvītis vai pirkuma čekus un regulāri pārbaudiet bankas kontus.

Solis 2. Sagatavojiet līdzekļus neparedzētiem izdevumiem

Atlieciet naudu, lai paredzētu ārkārtas situācijas vai izmantotu biznesa paplašināšanas iespējas. Sagatavojiet līdzekļus algu paaugstināšanai, parādu nomaksai un neparastiem pirkumiem lielos daudzumos. Rezervējiet naudu katru mēnesi, lai būtu gatavs finansēt neparedzētas vajadzības, jo summa var būt ļoti liela.

- Ja lielākā daļa naudas pārpalikuma jau ir ieguldīta, nosakiet, kā daļēji atsavināt ārkārtas situāciju.

- Iegūstiet bankas kredīta iespēju, lai varētu aizņemties naudu, ja rodas problēmas.

Solis 3. Pārvaldiet izdevumus, cik vien iespējams, lai samaksātu par ikdienas uzturēšanās izdevumiem

Katru mēnesi pārbaudiet maksājumu darījumus, vai tērējat naudu lietām, kas nav noderīgas vai pārmērīgas. Kad ienākumi samazinās, pārskatiet politiku, kas regulē naudas tērēšanu, piemēram, lai samaksātu īri, kapitāla izmaksas un samaksātu darbiniekiem. Atlieciet nevajadzīgus renovācijas plānus un dārgu iekārtu iegādi, līdz uzlabojas naudas plūsma. Samaziniet neproduktīvo darba laiku. Racionalizējiet uzņēmumu, atlaižot neproduktīvus darbiniekus.

- Ja jums ir jāmaksā īre, apspriedieties ar saimnieku, lai jūs varētu atļauties īri.

- Izmaksu efektivitāte ir jāpiemēro arī ikdienas dzīvē, piemēram, gatavojot savu ēdienu, lai jums nebūtu jāēd restorānos. Vienu nedēļu sakārtojiet ēdienkarti un pēc tam nedēļas nogalē iegādājieties nepieciešamās pārtikas preces. Pagatavojiet 2-3 iecienītās ēdienkartes lielās porcijās un pabeidziet atlikušo ēdienu.

- Netērējiet naudu impulsīvi. Tas attiecas uz individuālo un korporatīvo naudas plūsmu pārvaldību. Vispirms pārliecinieties, vai joprojām ir pieejamas preces un cik daudz jums ir nepieciešams. Atlieciet neplānotus pirkumus līdz 48 stundām un kontrolējiet impulsu pirkt lietas, kurām nebija paredzēts budžets.

Padomi

- Lai gan ar naudas plūsmas pārskatiem ir grūti, tos var manipulēt, lai tie izskatītos labāk, piemēram, aizkavējot maksājumus vai parāda atmaksu, pārdodot vērtspapīrus (piemēram, parādzīmes, akcijas, obligācijas un vērtspapīrus) vai mainot iepriekšējos periodos iekasētās žurnālistikas izmaksas.

- Uzziniet, kā izveidot naudas plūsmas pārskatu, meklējot ceļvežus internetā vai lasot uzņēmuma naudas plūsmas pārskatu. Daudzi uzņēmumi publicē finanšu pārskatus, jo īpaši, lai piesaistītu potenciālos investorus, kuri vēlas iegādāties akcijas.